Друзья, всем привет! Надеюсь у все у вас хорошо и вы по-прежнему готовы действовать, изучать, принимать решения и обильно заправлять все это верой в себя и в фондовый рынок. Поскольку иначе теперь никак: времена непростые. Инвестировать «на расслабоне» пересиживая все свои ошибочные решения в рынке все сложней. Риски инвестирования и принятия решений значительно выросли. Но это та инвестиционная реальность, в которой мы находимся, и другой у нас нет. Поэтому собрались и двигаемся дальше с неменьшим упорством, чем ранее.

Если бы сила решала все

Сегодня речь про итоги 2023 года, попытка его осмыслить и сделать выводы о том, какую оптимальную стратегию необходимо занять, стоит ли ее адаптировать под новые условия. Нужна ли смена тактики.

Но сначала пара слов про подход, которого я придерживаюсь в базовом плане. Когда-то на бизнес образовании меня учили: если что-то не получается – удваивай усилия. Если снова не получается – утраивай. Открывай второе, третье, пятое дыхание и раздолбай все трудности, которые встречаются на твоем пути.

Создай такой напор, такое восходящее движение концентрации силы, энергии, ресурсов, чтобы проблемы просто отвалились с перепугу

А если нет – чтобы все трудности разбились вдребезги об твою уверенность и целеустремленность.

И это подход раньше работал как часы. Т.е. если что-то не получается – продавливаешь любой ценой. И все. Потом отдохнул, восстановил силы и двигаешься дальше. Это же работало и в инвестициях. Неверный фундаментальный анализ многократно компенсировался более детальным анализом. Ошибки в технических паттернах – многократным повторением на других паттернах. Если не работали уровни, то неделя-полторы наблюдения за рынком или конкретными инструментами выявляла, что заработали фигуры, или же рынок играет от стакана. Усердие и дополнительно затраченное время позволяло найти слабое звено в текущей тактике входа/выхода. Т.е. труд компенсировал неудачи.

В 2022 и 2023 году ситуация изменилась. Инвестор столкнулся с рисками нерыночного порядка. Это инфраструктурные, геополитические, регуляторные, идеологические риски, которые крайне сложно отрабатывать. Долгосрочные стратегии посыпались одна за другой. Народ массово переобулся в трейдеров забывая, что среднестатистический трейдер живет в природе год-два от силы.

Да, возможно 23-й год внушил оптимизм многим, кто пострадал от разрушения портфеля в 2022-м году. Но это сложное ощущение уверенности и благополучия в портфеле – оно на 100% ложное. Рынок фантастически умело притупляет внимание, заставляет думать, что все наладилось и все сложности позади. Нет, это не так. Никаких предпосылок для этого нет. И если 23-й год компенсировал убытки предыдущего и даже дал некоторую прибыль, я бы крайне внимательно относился к своим действиям в рынке, чтобы не разбазарить эту небольшую фору.

Так что же делать в 2024-м году? Ответ будет зависеть от того, в какой точке мы сейчас находимся. Фундаментально. Если убрать мишуру прибыли и убытков 23-го года, что за рынок сейчас перед нами, какие он затаил риски и какие принес возможности?

Работает ли стратегия долгосрочного инвестирования в новых реалиях?

В своем отчете за 2022й год я высказал мысль о том, что долгосрочная стратегия сломалась. Свою позицию я обосновал через разбор конкретных факторов, которые в совокупности либо образуют работающий механизм, либо нет. Например, если у автомобиля спустило колесо – это не проблема: можно поставить заплатку и двигаться дальше. Если потекло масло – тоже не катастрофа: возможно, какие-то резинки в поддоне отслужили свое, решаемая проблема. Но если стуканул движок, потекло масло, сгорела проводка, отвалился мост или что-то в таком духе – логично предположить, что автомобиль двигаться больше не может.

Так работает ли стратегия или нет? Давайте посмотрим те переменные, которые я анализировал, чтобы дать ответ на этот вопрос. Да, я периодически публикую оптимистичные картинки, вроде этой (что выше). Но есть ли основания для того, чтобы быть оптимистичным в долгосрочном плане?

На чем строилась моя стратегия долгосрочного инвестирования.

Прежде всего несколько слов о том, какие основы для успеха в инвестировании я заложил в далеком 2019м году и каким правилам я следовал, формируя свой долгосрочный портфель.

- Долгосрочные инвестиции – это возможность дать мой семье жить лучше: скопить подушку безопасности, резервный фонд на значительные расходы, создать задел на получение пассивного дохода.

- Мой горизонт инвестирования – двадцать и более лет.

- Основа моей стратегии, то на чем я зарабатываю – это рост экономик и рынков в целом.

- Приоритет долгосрочных целей перед краткосрочными.

- Активное инвестирование: это означает, что я стараюсь за счет личного опыта, знаний, интуиции и трудолюбия создать себе конкурентное преимущество и реализовать его на бирже.

- Я работаю от риска, не от прибыли. Т.е. следую тому самому старому доброму правилу, которое гласит: «думай о риске, а прибыли подтянутся (сделают себя сами).

- Основной способ работы с риском – это диверсификация в самом широком ее понимании. Все остальное (размер позиции, размер риска на актив, кредитный рейтинг актив, основные показатели компании) – все вторично после диверсификации.

Это довольно простая, незамысловатая стратегия. Тем не менее, она имеет все основные элементы: за счет чего я зарабатываю, на что делаю ставку, на что ориентируюсь в принятии решений. Натянуть на эту стратегию тактику не составило труда. И с 2019 года, когда я прекратил изнурительные попытки торговать спекулятивно и трансформировал свой капитал в долгосрочный, именно этой стратегии я следовал. Каждый год. Не отклоняясь от нее.

Так работает или нет: результаты инвестирования и ретроспективное преимущество стратегии

Давайте разбираться. И честно ответим на этот важный вопрос: а есть ли у этой стратегии конкурентное преимущество. Раньше было. Поскольку на рынок приходили миллионы оголтелых, нетерпеливых, самоуверенных и самовлюбленных инвесторов, которые творили жуткую дичь. Разумеется, не составляло труда быть чуть терпеливей, чуть разумней, не давить газ в повороты и… вуяля, прибыль. 19-й 25%, 20-й 40%, 21-й более 20%.

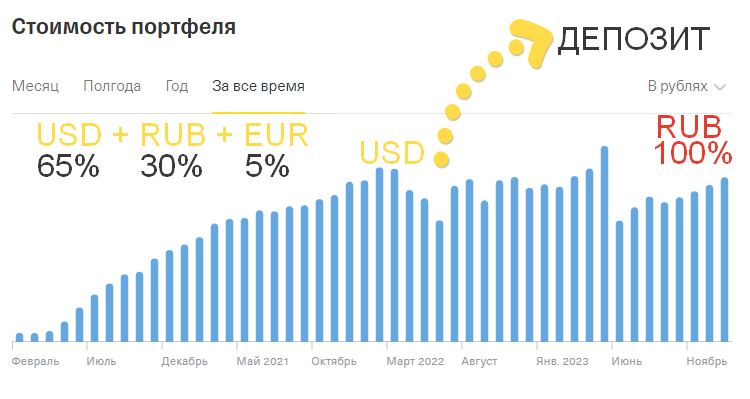

Теперь уже могу продолжить: 2022-й год по ИИС плюс 20 % с небольшим. ИИС в итоге закрыт полностью по истечению. Основной брокерский счет (российские акции) в моменте убытки были более 40%, год закрыт с убытком в 20%. Американский портфель я в 2022-м году почти весь распродал. Часть портфеля была выведена, куплены доллары и размещены на внешнем депозите под 4.5%. В последнюю неделю 22 года доллар дал жару, и эта часть портфеля подросла. Часть глобального портфеля после дедолларизации (большая часть) была запулена в Сбербанк, Газпром, ВТБ и так далее. И на конец 22 года по этим позициям был бумажный убыток чуть более 20% (убыток, который образовался от продажи американских акций в небольшую просадку, а также в результате отрицательной валютной переоценки: все помнят, сколько стоил доллар в декабре 22 года). Так же пришлось списать в убыток 15% замороженных американских и европейских акций, которые на начало года составляли 65%. В течение год часть активов была разморожена, например, фонды Тинькофф (которые компания выкупила за свои деньги т ь.д.) В первую секунду разблокировки я избавлялся от всех глобал активов при первой же возможности.

В общем, в результате сложных, очень сложных движений по спасению портфеля, год был закрыт в убыток, превышающий 10%. Хотя в середине годя я видел -40%

2023-й год был щедр на доходность, все удерживаемые позиции удвоились. Сбер также одарил щедрыми дивидендами 1М рублей. Газпром я не удерживал: закрыл его сразу после выплаты дивидендов в предыдущем году. ВТБ дал газу! По Лукойлу я не затронул и половины движения, но удалось взять хорошо. В результате по российскому портфелю 2023-й год был закрыт в +40%. Дедолларизированные американские акции, вложенные в Сбер и Ко – удвоились. Но мне пришлось абсорбировать убытки замороженной части портфеля (я распродал более 10% портфеля американских акций с дисконтом в 30-40% на ОТС), прежде чем вложить в Сбер. Все рублевые акции, которые были куплены на распроданные американские, были проданы после весенне-летнего отстрела 2023-го года и размещены на валютных депозитах под 4.3% – 4.5%. Несмотря на то, что сами позиции по «замещенным валютным акциям» более чем удвоились в 23-м году, реальная прибыль с учетом убытков не превысила по ним 45-40% по году.

Так же выросла долларовая позиция, сформированная в 2022-м году. И процентов на 20 выросла долларовая позиция, сформированная после продажи российских акций весной-летом 2023 года + ежемесячно капитализируемые 4.5% на депозит.

Все свободные рубли до нахождения возможностей трансформации в доллары лежали на рублевых депозитах, которые оказались щедры для инвесторов в 23-м году и остаются таковыми в 2024-м.

Таким образом, совокупный эффект всех позиций в 23-м году был на уровне примерно 45%, если я все верно учел. И, если расписать убытки прошлого года на прибыль предыдущего, то 2022-й год вышел в +18%. И столько же дал 2023й.

На слайде выше динамика основного брокерского счета (без учета рублевого ИИС). На начало 2022 года этот портфель превышал 10М, где на рублевые акции приходилось примерно 30-35%. На начало 2023 года почти большая часть долларового портфеля выведена, рублевая же показала впечатляющий рост по результатам года. На скрине не учтены рублевые и валютные депозиты и зарубежные брокерские счета. Это именно российский портфель, который теперь не пересекается с глобальными инвестициями.

Если бы я не нарушил стратегию

В предыдущем абзаце я расписал то, как действовал в 22-м и 23-м году. В своем ТГ канале я делился этими страшными сделками с концентрацией в 60% на один актив… По сути, стратегия была поставлена на «стоп» и включился план «спасай ситуацию любой ценой». Примерно в 30% сделок мне не повезло, т.е. они не реализовались. Но все остальное отстрелило даже больше, чем я ожидал. И, по результатам 2022-2023 годов (в совокупности) был получен очень хороший долгосрочный результат: примерно по 18%.

Так же я прикинул, что было бы, если бы продолжил следовать долгосрочной стратегии. Убытки были бы если не фатальными, то около того. Мой портфель был широко диверсифицирован по рублю, доллару и евро, с доминирующим положением долларовых активов, значительным – рублевых и мене значительным – евро активы. Если бы я ничего не делал, то после всех заморозок, обособлений, повторных заморозок и так далее я бы рисковал потерять более 70% своего портфеля. При моем размере депозита – это был бы фатальный исход, поскольку у меня в рынке не один, не два и не пять моих годовых доходов (в совокупности). Другими словами, оправиться от подобных потерь я бы, скорее всего, не смог.

На сегодня ситуация с Питерской биржей развивается по наихудшему сценарию. Также под риском НКЦ и вся расчетная долларовая инфраструктура. Поэтому я не питаю иллюзии в отношении возможности возврата нескольких процентов депозита, которые я не смог трансформировать в рубли (европейские активы в крайне глубокой заморозке). А компенсация в 100 тысяч, которая светит инвесторам в 2024 году – это даже не писк комара в моей ситуации).

Если бы я не нарушил свою стратегию долгосрочного инвестирования, скорее всего, в 2022-2023м году я бы ушел с рынка с болью потерь и испорченной психикой. Поэтому, чтобы выжить в рынке, пришлось пойти на экстренные не свойственные мне меры, благо, до 2019 года у меня был некоторый опыт совершения рискованных действий в рынке, который в этот раз, как оказалось, пригодился.

Так что там со стратегией?

В итогах 2022 года я проанализировал факторы ниже и честно ответил на вопрос: работает ли каждый пункт или нет. Сделаем это еще раз, чтобы понимать: имеет ли старая, нарушенная мною многократно стратегия шансы на реализацию?

- Долгосрочные инвестиции – это возможность дать мой семье жить лучше: скопить подушку безопасности, резервный фонд на значительные расходы, создать задел на получение пассивного дохода.

Итак, может ли фондовый рынок быть тем местом, где можно и нужно держать подушку безопасности? Если вспомнить всю ту рискованную рыночную херь, которой я занимался в 22-23 году, подписчики не дадут соврать: у меня руки тряслись в блоге делая ставки по 20-30 или 60% портфеля. Я, может, не переживал за Сбер. Но вот ВТБ заставил поволноваться. Могу ли я честно признать, что вот такой способ «сохранения» капитала доступен и безопасен? Нет конечно. Это очень рискованные инвестиции, где концентрация риска на актив вместо допустимых 3-5% достигает десятков процентов и это неприемлемо для разумной стратегии. А может можно было подождать? А чего? Пока заморозят все американские акции и Питерская биржа окончательно екнется?

Возможно те, кто начал инвестировать в российские компании в начале 2022 года имеют альтернативное мнение по рынку. Консолидация Сбера, Лукойла, Новатэка была бы хорошей идеей. Но я инвестирую в долгосрок с 2019 года, а спекулятивно торговал с 2017-го. У меня уже накоплена определенная история, позиции, прибыли и убытки. И если смотреть на происходящее в российском рынке в разрезе 5-7 лет, а не по результатам одного года, то рынок явно перестал быть тем местом, где можно относительно безопасно консолидировать семейные деньги, если Вы в рынке уже какое-то время.

- Мой горизонт инвестирования – двадцать и более лет.

Одно из преимуществ моей стратегии – это длинный срок инвестирования. Поэтому я поделил все компании портфеля (а, также, потенциально интересующие меня активы) на несколько групп: держу 5 лет, 10 лет, 15 лет и более 20 лет. До 2022 года среднестатистическому российскому инвестору было доступно несколько тысяч глобальных активов. А квалу – более 10 тысяч активов. В результате по такой широкой выборке не составляло труда набить в каждую группу нужное количество компаний. Чтобы держать 15 таких, 15 сяких. Которые понадежней – они дают среднерыночную доходность. Самые надежные – моменьше. Менее «надежные» с моей точки зрения – дают уже мощную прибыль. Четвертая группа компаний – самые стреляющие. В «трэшаки» вроде третьего эшелона я никогда не спускался. А зачем, если даже в СНП 200 были приличные компании, которые можно было держать лет 10.

Сейчас ситуация изменилась. В российской юрисдикции остались российские компании, где среди 15 голубых фишек инвестируемы штук 8. Есть китайские компании, но с нюансами (компартия, непредсказуемые политические решения и трэшовая прокладка к китайским акциям, не означающая прямого владения). Есть еще непредсказуемая для российского гражданина внешняя юрисдикция, но по поему опыту взаимоотношений с IB в 2023 году (задолбали вопросами) могу сказать: все на тоненького. Потенциальная сегрегация в Казахстане так же заставляет владельцев таких счетов нервничать. Есть еще локальные рынки, например, ОАЭ. Но сегрегация счетов от крупнейшего банка ENBD уже заставила напрячься владельцев крупных счетов (от 10м долларов). Мелочь пока не торгали. Но кто знает, кто знает. Рынок-то общий.

В результате надо честно ответить на вопрос:

Наберется ли в российской юрисдикции пул компаний, которые можно держать 5-10-15-20 лет? И будет ли это тру диверсификация?

- Основа моей стратегии, то на чем я зарабатываю – это рост экономик и рынков в целом.

Здесь не буду рассуждать долго. Скажем так: если оставить только российский портфель, то оценивать надо исключительно рост российской экономики. Рост за 2023 год впечатляющий. Падение за 2022 год тоже. Если взять среднюю за 2022-2023 год то рост обычный, стандартный, вокруг 1.5%. При том, что некоторые эксперты высказывают озабоченность относительно то ли перегретой, то ли остывающей экономики. Все эксперименты с бюджетным импульсом, разветвленной оценкой инфляции (официальная, Ромир, реально ощущаемая), возможное сворачивание строительных программ, концентрация роста на негражданских отраслях экономики, активное льготное финансирование негражданских отраслей и заградительная ключевая ставка ЦБ для гражданских: все это поводы для беспокойства.

Да, рост есть. Но вызывают вопросы качество этого роста. Я для роста фондового рынка нужен качественный фундаментальный рост экономики, а не тот, который закончится вместе со сворачиванием стимулов. В общем, и здесь нельзя однозначно сказать, есть ли факторы именно обоснованного, долгосрочного и стабильного роста: вопрос пока открытый. 2024-й год многое покажет, а пока судить рано.

- Приоритет долгосрочных целей перед краткосрочными.

Это еще одно конкурентное преимущество моей стратегии. Пока суетные нетерпеливые участники рынка гонялись за иксами, я смотрел вдолгую. И часть этой суеты оказывалась на моем депозите за счет именно этого подхода (как это происходит – мы уже многократно разбирали).

Я и сейчас придерживаюсь того, что длинные цели важнее сиюминутного рыночного шума. Вместе с тем, для реализации такого долгосрочного взгляда необходимы долгие, длинные инструменты и основания.

Первое – это неприкосновенность частной собственности и общая стабильность. Нужно очень внимательно оценить эти два основания, в каком они сейчас состоянии, чтобы понять, есть ли фундамент для долгосрочных вложений. Это ответ на простой вопрос. А можно ли в текущих условиях вкладывать деньги на 20 лет? Или их обособят, заморозят, дедолларизируют, или их сожрет высочайшая инфляция и так далее. Это хороший вопрос, чтобы подумать.

- Активное инвестирование: это означает, что я стараюсь за счет личного опыта, знаний, интуиции и трудолюбия создать себе конкурентное преимущество и реализовать его на бирже.

Нет большей радости, чем реализовывать честное, справедливое преимущество. Конечно, иногда просто везет. И это нормально. Но на везение я бы долгосрочную ставку не делал. Работает ли это преимущество сейчас?

Хороший вопрос. В марте 22 года в нашем ТГ канале мы обсуждали перспективы того, что российский фондовый рынок станет менее ликвидным, более инсайдерским и менее эффективным (за счет ограничения доступа к информации). Все эти три фактора реализовались более чем и в 22 и в 23 году. Часть компаний не публикуют отчеты о своей деятельности. Нет подробной статистики по основным макроэкономическим направлениям (добыча нефти газа и т.д), обо всем приходится догадываться. Валютного рынка, фактически, больше нет, так как Регулятор имеет право отправить на скамейку запасных любого участника рынка. Очень спорная и сложная ситуация с расконвертацией расписок через дружественные юрисдикции и нависающее предложение этой массы акций над не очень толстым российским стаканом. Непрекращающиеся пампы второго и третьего эшелона и очень вялая реакция регулятора на откровенный беспредел в компаниях с низкой ликвидностью. Все это не добавляет рынку целостности и постижимости. Речь, скорее, про сиюминутное отщипывание выгоды теми, кто имеет доступ к информации или зарабатывает исключительно нечестным путем (памп энд дамп и так далее).

Можно ли в этих условиях надеяться на гарантированную магию знаний, опыта и трудолюбия. И да и нет. Да, в том смысле, что опыт не пропьешь и опытный участник рынка имеет больше шансов, чем неопытный. Нет в том смысле, что низколиквидный инсайдерский рынок функционирует по довольно непостижимым для среднестатистического инвестора правилам. Не в пользу последнего, разумеется. С таким антинаклоном вероятности трудно конкурировать расчетом коэффициентов или анализом траектории изменения маржи. Просто в рынок придет кто надо, чуть раньше, чем все. И выйдет также. Не потому, что он считает. А потому, что он знает. С этим сложно бороться. Это можно пытаться отслеживать по графику, но не у каждого есть инструменты, опыт и время.

- Я работаю от риска, не от прибыли. Т.е. следую тому самому старому доброму правилу, которое гласит: «думай о риске, а прибыли подтянутся (сделают себя сами).

Мы все знаем, как работать с рыночным риском. Мы его радикально уменьшаем через осознанное инвестирование, глубокое изучение компаний, их отчетности, динамики котировок и так далее. Но вот 30 мая 2022 года выходит предписание заморозить… И вы можете только продать на ОТС заморозку с дисконтом в 30-40%, только чтобы через полтора года не перейти в раздел «глубокой заморозки»… Мне страшно подумать о тех, кто консолидировал все эти активы по половинной стоимости и сейчас уже смиряется с тем, что потерял все.

В разрезе работы с риском я вижу две области.

А) Это риски инвестирования, связанные с выбором компаний, стратегией, тактикой и так далее. Здесь все стало сложно по причине невозможности нормально диверсифицировать портфель (об этом чуть позже).

Б) Риски инфраструктурные, геополитические, регуляторные. Здесь направление работы можно было бы выстроить через диверсификацию брокерских счетов, в том числе, через внешние юрисдикции. Но у меня нет высокой степени уверенности, что внешние брокерские счета безопасны. Получить ВНЖ и открыть счет в IB можно: но что если ВНЖ будет утрачено, а IB начнет задавать вопросы? Я не вылажу из профильных чатов глобальных брокеров и пока что нет мощных сигналов на то, что российский паспорт негативирует опыт общения с брокером. Но отдельные случаи, все же, есть. Как по утрате ВНЖ, так и по вопросам от брокера. Т.е. здесь нельзя быть достаточно уверенным, чтобы размещать значимые суммы денег. Нужно прорабатывать пути отхода, что тоже требует ресурсов и сил. Да, с портфелем в 100 миллионов долларов эти сопутствующие расходы были бы удовлетворены эффектом от размера портфеля. Но депозит в 20-30 миллионов не компенсирует всю эту возню с инфраструктурой.

Да, можно просто наплевать. Этот способ работы с риском называется «принятие риска». Но это последнее, что я хотел бы делать при формировании разумного подхода к инвестированию.

- Основной способ работы с риском – это диверсификация в самом широком ее понимании. Все остальное (размер позиции, размер риска на актив, кредитный рейтинг актив, основные показатели компании) – все вторично после диверсификации.

Моя стратегия диверсификации предполагает распределение риска по 50 компаниям. В 2021 году я планировал довести диверсификацию до 75 компаний и добавить Вангардовские ETF. Они были закуплены частично в 21 году. И в 22-м я получил убыток в 50% на Вангард… по понятным причинам. Это было сложное решение: фиксировать такой убыток. Но в 23-м году люди потеряли уже 100% своих «Вангардов». Поэтому решение было правильным (спасибо Сбер и ВТБ).

Итак, можно ли сделать диверсификацию портфеля на российском рынке имеющимися активами по моей стратегии? Ответ: нет. Нет такого количества активов, отвечающих моей стратегии. Да, можно купить не по стратегии: но последствия такого подхода многократно описаны в теории инвестирования.

Как дальше жить и что делать

Это хороший вопрос и я постараюсь на него ответить в статье о планах на 2024-й год. Здесь я лишь подведу небольшой итог сего мыслительного изыскания и постараюсь наметить направления для проработки.

- Фондовый рынок, который мы знали до 2022 года – благополучно почил. Это факт и это приходится признать.

- Фондовый рынок жив и это тоже факт. По крайней мере, на начало 2024 года мы живем именно в этой реальности.

- Новый фондовый рынок, возможно, будет значительно отличаться от предыдущего с уклоном в сторону эффективности краткосрочных стратегий. Вследствие того, что невозможность отрабатывать риски заставляет сокращать горизонт инвестирования. Т.е. рынок, возможно, двигается в сторону спекулятивного, не инвестиционного.

- Экономическая страны трансформация находится в самом начале своего пути и пока что нет очертаний того состояния, к которому экономике нужно прийти. Т.е. нельзя определить роль фондового рынка в этой новой экономике. Ведь рынок – это самоподдерживающаяся структура. А экономика, по всей видимости, движется в сторону более регулируемой сферы, чем мы привыкли.

- Приятие решений, основанных на фундаментальном анализе, может быть затруднено, так как не все компании публикуют отчеты, возникают новые формы изъятия прибыли в сторону государства. Есть некоторый тренд по национализации небольших компаний. Пока непонятно, затронут ли эти процессы крупные активы. Хотя минорам СМЗ от этого не легче.

В результате вырисовывается очень неопределенный периметр для анализа. Где нетронутыми остаются только вера (в то, что российский фондовый рынок выживет) и технический анализ, где правила и нормы не менялись ни во времена Великой Депрессии за океаном, ни во времена Финансового кризиса 2008 года, ни в ковидный 2020-й.

Очевидно, что долгосрочная стратегия разумного инвестора должна быть трансформирована с учетом новых реалий.

В каком направлении работать? Я бы старался ответить на следующие вопросы:

- Как в текущей неопределенности работать с риском (рыночным и нерыночным) и как сделать эту работу осязаемой и результативной.

- Как проводить фундаментальный анализ компаний в условиях информационной неопределенности.

- Как возрастает роль технического анализа в отслеживании действий инсайдеров и крупных игроков.

- Как снизить риски за счет работы с горизонтом инвестирования.

- Как в 2024м году составить портфель (или как его трансформировать, если портфель старый), чтобы учесть риски нового времени и, при этом, сохранить способность портфеля не только абсорбировать инфляцию, но и надеяться на долгосрочный рост семейных сбережений.

Эти тезисы будут предметом исследования следующей статьи касательно трансформации моей долгосрочной стратегии и планов на 2024-2025 й год.

Надеюсь, этот текст побудит задуматься об инвестиционной стратегии, рисках, о том, как текущие непростые рыночные реалии трансформировать в успешную стратегию, которая бы выдержала предстоящие изменения.

Всем спасибо за внимание,

Берегите депозиты, инвестируйте с умом!

Олег (Инвест Тоник)