Для инвестора важно понимать, в каком месте рынка находимся и что происходит. На мой взгляд, распространенная система «купи в любой момент и держи» – работает не всегда. Если инвестор регулярно берет по худшей среднемесячной цене или близкой к ней и продает тоже – он не только рискует заработать меньше индекса, но и меньше депозита. Если добавить сюда типичные ошибки новых инвесторов – можно и в минуса уйти. Риск «покупки в долгосрок в неправильное время» частично покрывается за счет горизонта инвестирования. В общей логике рынка, чем дольше этот горизонт – тем больше ошибок простит рынок. Если купить и не продавать акции лет 20, то может показаться, что вообще все с рук сойдет. Но если сопоставить индекс SnP500 20 лет и сейчас – многих компаний того времени Вы уже не найдете. Есть над чем задуматься, так?

К чему я это? Если инвестор торгует сам, то стоит думать о своих действиях. Я не говорю про традиционный подход и фундаментальный анализ, определение недооцененности компании, потенциала роста и т.д. Речь именно про рынок, как явление. Ну что, у Боинга настолько ужасные показатели были в декабре 2019, чем в 2018? Ну нет же. Тогда выходит все p/e, бэты, долг/ебида и т.д. не помогли? Даже трагические обстоятельства с МАХ не сделали Боинг в секунду плохой компанией. ? Выходит, есть некоторая «рыночная надбавка», которая может быть плюсом или минусом в фундаментальной оценке компании. Если бы ее не было – Баффет бы не заработал ни копейки) И эта надбавка плевать хотела на фундаментальный анализ. Еще один камень в этот огород – это Нэтфликс. Компания окупит свою рыночную стоимость за 85 лет (на текущий момент). И кто-то продолжает покупать ее акции. При том, что появляется Эппл ТВ, что-то там снимает Амазон, HBO не дремлет. Да и в целом, сериальный бизнес он не защищен от входа наличием супертехнологий, как у Боинга.

Определение положения в рынке с помощью экономических индикаторов

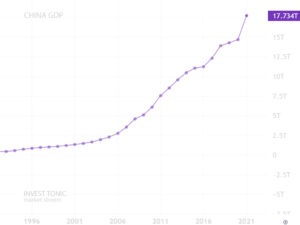

Экономика развивается циклично. За периодом рецессии и спада следует рост, потом хайп, максимумы. Затем экономика снова сдувается. У каждой фазы экономического цикла есть свои фазы. Если Вы определите, в какой фазе находитесь – это поможет сориентироваться и в фондовом рынке.

Определение положения в рынке с помощью фундаментальных индикаторов

В фазе роста компании зарабатывают все больше прибыли, их выручка растет. Показатели растут. Начинаются щедрые байбэки. В фазе спада денег у компаний меньше. Фри кэш флоу снижается. Меньше достается и акционерам. Умение понимать фундаментальные показатели компаний поможет сориентироваться, в какой рыночной фазе мы находимся.

Определение положения в рынке с помощью технических индикаторов

Фондовый рынок – это в том числе котировки. Бычий рынок характеризуется ростом котировок. Медвежий – их падением более чем на 20% в течение 12-18 месяцев. График цены, долгие средние и другие технические индикаторы помогут определить, в каком месте рынка мы находимся. Эту информацию можно использовать для принятия инвестиционных решений.

Определение положения в рынке с помощью психологических факторов

Помимо экономических, фундаментальных и технических индикаторов, психология инвесторов играет не меньшую роль в определении текущего положения рынка. Эмоциональное состояние участников рынка может существенно влиять на котировки акций. А понимание этого фактора может дать инвестору дополнительное преимущество.

Один из популярных психологических индикаторов — это индекс жадности и страха. Когда индекс находится на высоком уровне, это может сигнализировать о том, что рынок перегрет и находится в “пузыре”. Наоборот, низкий уровень индекса часто указывает на пессимизм инвесторов и возможную перепроданность рынка.

Следить за общим настроением инвесторов также полезно. Если большинство инвесторов оптимистичны, это может быть признаком начала или продолжения бычьего рынка. Однако, избыточный оптимизм часто предшествует коррекциям.

Существуют различные опросы и исследования, которые измеряют настроение инвесторов. Они могут быть полезными для определения, насколько устойчив текущий тренд и каковы шансы его разворота.

Анализ обсуждений в социальных сетях, на форумах и новостных порталах может дать представление о текущем настроении участников рынка. Особенно это актуально в эпоху социальных медиа, где информация распространяется очень быстро.

Понимание основ поведенческой экономики может помочь вам лучше понять, почему инвесторы принимают иррациональные решения в определенных рыночных условиях. Это в свою очередь может помочь вам избежать типичных ошибок и даже извлечь из этого выгоду.