Cash to Debt: введение

Когда инвесторы рассматривают компанию для инвестирования, они обращают внимание на множество показателей, которые могут помочь им оценить ее финансовое состояние. Один из таких показателей – это Cash to Debt ratio (отношение наличных средств к долгу). Этот показатель является важным индикатором для оценки финансовой устойчивости компании. В данной статье мы рассмотрим, что такое Cash to Debt ratio, как его считать, как его использовать в инвестиционной стратегии и многое другое.

О чем эта статья?

Статья рассказывает о показателе Cash to Debt ratio, который используется для оценки финансовой устойчивости компании. В статье описано, что такое Cash to Debt ratio, как его считать, где брать данные, чтобы посчитать показатель, примеры использования и преимущества и недостатки данного показателя. Также статья содержит советы новичкам по использованию Cash to Debt ratio при принятии инвестиционных решений.

Что такое Cash to Debt ratio?

Cash to Debt ratio – это показатель, который отражает, сколько наличных средств у компании имеется на каждый доллар ее долга. Это отношение используется для оценки того, насколько компания может справиться со своими финансовыми обязательствами в случае возникновения кризисных ситуаций или неожиданных расходов. Чем выше показатель, тем выше финансовая устойчивость компании.

Что показывает коэффициент?

Cash to Debt ratio показывает, сможет ли компания обслуживать свои долги. Если показатель высокий, это означает, что у компании достаточно наличных средств, чтобы покрыть свои долговые обязательства в случае необходимости. Это может считаться хорошим знаком для инвесторов, так как это означает, что компания не столкнется с проблемами при выплате долга и будет иметь достаточно денег для реализации своих бизнес-планов. Однако, если показатель низкий, это может быть сигналом того, что компания может столкнуться с проблемами при выплате долговых обязательств.

Как считать Cash to Debt ratio?

Для расчета Cash to Debt ratio необходимо разделить наличные средства компании на ее общую сумму долга. Формула расчета Cash to Debt ratio выглядит следующим образом:

Cash to Debt ratio = (Наличные средства компании) / (Общая сумма долга)

Под “наличными денежными средствами” мы понимаем денежные средства компании, их эквиваленты и ликвидные ценные бумаги.

Пример расчета Cash to Debt ratio

Допустим, компания A имеет наличные средства в размере 50 000 долларов, а ее общая сумма долга составляет 100 000 долларов. В

этом случае, ее Cash to Debt ratio будет равен 0,5, что означает, что у нее есть 50 центов на каждый доллар ее долга.

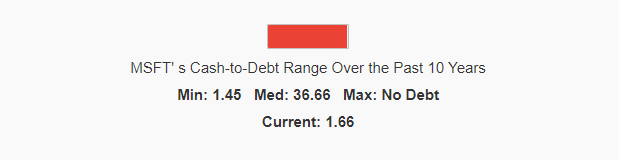

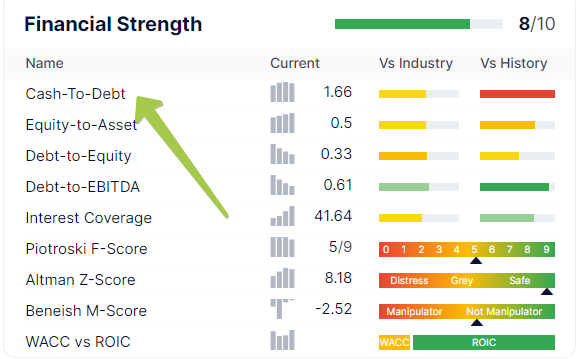

На данном слайде показано, что компания Майкрософт в среднесрочной перспективе имеет показатель на уровне 1.45 и очень хорошо обеспечена кэшем.

Где брать данные, чтобы посчитать показатель Cash to Debt ratio?

Для расчета мультипликатора необходимо знать общую сумму долга компании и ее наличные средства. Эти данные могут быть получены из ее финансовых отчетов, таких как балансовый отчет и отчет о прибылях и убытках. Эти отчеты доступны в публичном доступе и могут быть получены на сайте компании или на сайте регулятора рынка, такого как SEC в США или Центральный банк в России.

Кром того можно активно пользоваться готовыми инвесторскими ресурсами, где все данные уже подгружены. Здесь важно проверять источник и пользоваться только надежными сайтами.

Применение Cash to Debt ratio

Cash to Debt ratio является важным показателем, который используется для оценки финансовой устойчивости компании. Это позволяет инвесторам понимать, насколько компания может справиться с кризисными ситуациями или неожиданными расходами. Некоторые из основных применений этого инструмента включают:

- Оценка финансовой устойчивости компании: Cash to Debt ratio позволяет инвесторам понимать, насколько компания устойчива финансово. Высокий показатель коэффициент может указывать на то, что компания имеет достаточное количество наличных средств, чтобы погасить свои долги и выполнять свои бизнес-планы. Низкий показатель может свидетельствовать о том, что компания может столкнуться с проблемами при выплате своих долговых обязательств.

- Принятие решений об инвестировании: мультипликатор ratio может помочь инвесторам принимать решения о том, инвестировать ли в компанию или нет. Если показатель высокий, то это может указывать на то, что компания финансово устойчива и может быть хорошей инвестицией. Если показатель низкий, то это может свидетельствовать о том, что инвестирование в компанию может быть рискованным.

- Оценка кредитоспособности компании: показатель может быть использован для оценки кредитоспособности компании. Банки и другие кредиторы могут использовать этот показатель при принятии решений о выдаче кредита компании. Высокий показатель кэш/долг может указать на то, что компания может справиться с выплатой своих долговых обязательств и, следовательно, может быть рассмотрена как надежный заемщик. Низкий показатель кэш/долг может указывать на то, что компания может столкнуться с трудностями при выплате долга и, следовательно, может быть рассмотрена как менее надежный заемщик. Инвесторам важно обращать внимание на эти аспекты. Поскольку в моменте акция может казаться интересной, но высокий показатель деньги /долг в среднесрочной перспективе может ухудшить ожидания по компании. Вследствие чего ее акции могут скорректироваться вниз.

Примеры использования мультипликатора

Рассмотрим несколько примеров использования Cash to Debt ratio в практике инвестирования:

- Инвестор А рассматривает компанию B для инвестирования. После анализа финансовых отчетов, он обнаруживает, что у компании B высокий показатель, что указывает на то, что у компании есть достаточно наличных средств, чтобы погасить свои долги. Инвестор А решает, что компания B может быть хорошей инвестицией.

- Банк С рассматривает компанию D для выдачи кредита. После анализа финансовых отчетов, он обнаруживает, что у компании D низкий показатель , что может свидетельствовать о том, что компания может столкнуться с проблемами при выплате долга. Банк С решает отказать компании D в выдаче кредита.

Поначалу работа с этим коэффициентом может показаться довольно сложной. Но, со временем, у Вас сформируется понимание о том, какие среднерыночные значения, какие среднеотраслевые. Другими словами, спустя какое-то время, зная историю вопроса и примеры других компаний Вы довольно быстро сможете понять, просто взглянув на компанию, к какой группе риска она относится. И решить, нужна ли она Вам в портфеле.

Насколько полезен Cash to Debt ratio?

Cash to Debt ratio является важным показателем, который помогает инвесторам оценить финансовую устойчивость компании. Мы уже уяснили, что высокий показатель может считаться хорошим знаком для инвесторов. Конечно, за скупой цифрой не получится сразу же сделать глубокие выводы. Поскольку кэш/долг не является единственным показателем, на который следует обратить внимание при принятии решений об инвестировании. Не является он и единственным показателем, характеризующим финансовую устойчивость. Другие факторы, такие как доходность, рост и маржинальность, также могут быть важны при оценке компании. Тем не менее, этот показатель, как инструмент первичного анализа, на мой взгляд, является очень полезным.

В чем особенности показателя?

Одной из особенностей Cash to Debt ratio является то, что он не учитывает структуру долга компании. Если у компании большая часть долга на короткий срок, а наличные средства находятся в основном на долгосрочных счетах, то показатель может быть высоким, несмотря на то, что компания может столкнуться с проблемами при выплате долга. Другими словами, компания просто не сможет быстро вытащить деньги и, как следствие, не расплатиться по своим обязательствам. Поэтому при анализе мультипликатора следует учитывать структуру долга компании.

Как использовать Cash to Debt ratio в инвестиционной стратегии?

Cash to Debt ratio может использоваться в инвестиционной стратегии для принятия решений о том, инвестировать ли в компанию или нет. Мы уже знаем, что выбор акций в портфель, вне зависимости, на каком рынке Вы работаете, российском, инвестируя через отечественного брокера, или на зарубежном, инвестируя глобально – это сложный и ответственный процес.

На мой взгляд, рассмотрение показателей финансовой устойчивости – это хороший тон. Это позволит взглянуть на компанию не только с точки зрения возможностей, волатильности или рыночных ожиданий, но и с точки зрения того, а насколько Вам комфортно держать финансово устойчивую компанию. Или же Вы готовы взять на себя риск и держать менее надежную компанию.

Другими словами, показатель дает важную информацию именно на стороне риска. И в портфеле Инвест Тоник я по возможности стараюсь группировать компании в том числе и по риску.

Когда нельзя использовать коэффициент?

Cash to Debt ratio – это довольно универсальный показатель. И здесь нет каких-то ограничений на его использование. Как, например, в случае к коэффициентом P/B, который лучше всего применим к таким материальным производствам, как заводы или фабрики и мало полезен для оценки Гугла.

Еще на один важный момент мы обратили внимание выше. Кэш к долгу не учитывает структуру долга компании и может быть искажен, если у компании большая часть долга – это короткие долги, а наличные средства находятся в долгосрочных инструментах.

Но, базово, я не вижу каких-либо препятствий для того, чтобы практически любую компанию прогнать через этот показатель. Будь то Газпром, Яндекс, или Тинькофф.

Преимущества и недостатки показателя кэш/долг

Одним из преимуществ мультипликатора является то, что этот показатель позволяет инвесторам быстро оценить финансовую устойчивость компании. Это может помочь инвесторам принимать решения об инвестировании и избегать рискованных компаний.

Каких-либо недостатков или подводных камней я здесь не нашел. Кроме того, что в компаниях второго и третьего эшелона желательно смотреть и структуру долга, чтобы не попасть в ситуацию, когда кэш компании лежит в неликвидных инструментах (долгих денежных инструментах, например).

Советы новичкам по поводу мультипликатора

Если вы новичок в инвестировании, то при использовании Cash to Debt ratio для оценки компаний следует учитывать следующие советы:

- Не используйте мультипликатор в качестве единственного показателя для оценки компании. Другие факторы, такие как доходность, рост и маржинальность, также могут быть важны при оценке компании.

- Учитывайте структуру долга компании при анализе показателя. Если у компании большая часть долга на короткий срок, а наличные средства находятся в основном на долгосрочных счетах, то показатель может быть искажен.

- Используйте коэффициент вместе с другими показателями для получения более полной картины о компании.

- Используйте источники данных, которые обновляются регулярно, чтобы убедиться, что вы используете актуальные данные.

Выводы из статьи о показателе Cash to Debt ratio:

Ребята, я надеюсь было полезно, интересно и не сильно занудно. Поэтому давайте быстренько повторим то, что мы здесь сегодня разобрали в виде выводов. Итак.

- Показывает, сколько наличных средств у компании на каждый доллар ее долга.

- Используется для оценки финансовой устойчивости компании.

- Для расчета необходимо знать общую сумму долга компании и ее наличные средства.

- Может быть использован для принятия решений об инвестировании или выдаче кредита компании.

- Низкий показатель может свидетельствовать о том, что компания может столкнуться с проблемами при выплате своих долговых обязательств.

- Не является единственным показателем, на который следует обращать внимание при принятии решений об инвестировании.

- Можно использовать в инвестиционной стратегии для принятия решений об инвестировании.

Заключение

Хотелось бы отметить, что даже если Вы не оперируете в обычной жизни с цифрами, но увлекаетесь инвестированием, с цифрами, показателями, коэффициентами работать, все же, придется. Тем более, существует множество интересных инвесторских сайтов, которые дают эту информацию и позволяют легко найти тот или иной коэффициент. Подчеркну, здесь, как и в других параметрах важна насмотренность. Спустя время будете все это как орехи щелкать! Ну а я буду стараться делиться информацией, опытом, выводами. Поэтому до новых встреч!

Берегите депозиты – инвестируйте с умом!