Всем привет! Сегодня поговорим о том, где сейчас находятся рынки и что делать с окружившим всех внезапно оптимизмом по поводу будущего и локального рынка и глобального. Итак, рынки растут. Но нет ли здесь подвоха? Есть ли фундаментальные причины для роста? В общем, не пора ли закупаться? Не прошли ли мы дно? И какие критерии можно заложить в оценку текущей ситуации?

Российский фондовый рынок

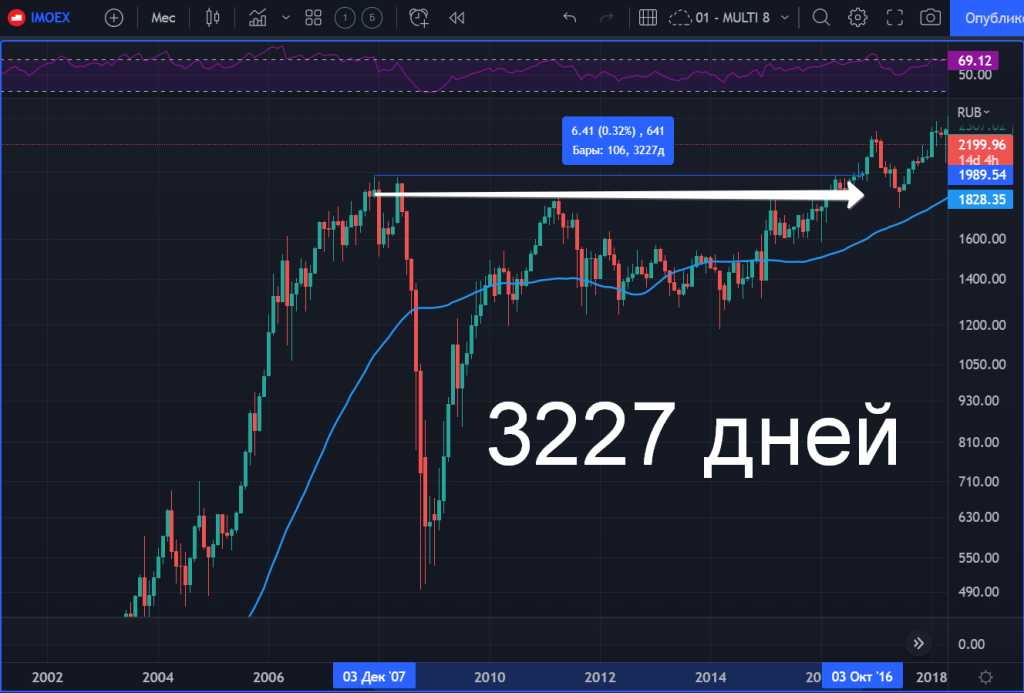

На данном слайде на дневном таймфрейме индекс Московской биржи IMOEX. Это основной рублевый индикатор российского фондового рынка. На сегодняшний день падение составляет 48% от хаев. И это очень приличное падение. Я не называю это коррекцией, так как, обычно, подразумеваю под нормальной коррекцией диапазон падения от 10 до 20% по индексу. В моменте (свеча в конце февраля) мы падали до 60% по IMOEX. Но торги на бирже были остановлены.

Развернем линейку и посмотрим, какой же апсайд по российскому фондовому рынку до хаев (с которых началось текущее падение). Мы видим, что это 95%. Другими словами, это намек на то, что если фондовый рынок не исчезнет (а я надеюсь, что он не исчезнет), то есть потенциал перехая (рано или поздно). Сейчас никто не скажет точной даты. Не только сейчас. Вообще никогда. Никто не знает, не может учесть всех факторов, влияющих на ценообразование. Тем не менее, если рынок выживет, то перехай будет. Вопрос только в тайминге.

Сколько времени рынкам понадобилось в прошлый финансовый кризис?

Обратимся к 2008 году и посмотрим, сколько же времени российский фондовый рынок отрастал после падения. Я замерил хаи, т.е. максимальные значения до падения акций и взял ближайший бар на месячном графике чтобы понять, сколько же дней понадобилось рынку, чтобы сделать перехай.

Как Вы видите, это 3227 дней. Нетрудно посчитать, что это 8.8 лет. Т.е. почти 9 лет понадобилось рынку, чтобы отыграть падение во время мирового финансового кризиса 2008 года.

Разумеется, этот расчет в бОльшей степени на тот момент имел смысл для тех, кто закупался несколько месяцев на хаях и таргетировал именно перехай докризисных уровней. Другими словами, если человек набирал равномерно позицию с 2004 года, то на перехай его средней закупочной цены ушло бы не более 1 года. Если, конечно, инвестор не закупался массово на хаях под всеобщую эйфорию полета цен в космос. Что, к сожалению, часто происходит с начинающими инвесторами.

Но сейчас разговор не про это. Мы смотрим, как это бывает. А бывает, ребята, что рынку нужно 9 лет, чтобы сделать перехай. И про это надо помнить.

Сколько процентов за 9 лет?

Следующий немаловажный вопрос, а какая доходность (условная, бумажная) была на российском фондовом рынке за эти 9 лет после кризиса до перехая, чтобы можно было ее сопоставить со долгосрочной средней доходностью по российскому рынку?

Сразу оговорюсь, мы сейчас делаем базовый расчет, но в нем есть изъян. Ведь чтобы взять всю доходность, должно было фантастически совпасть несколько условий:

- Инвестор должен был поймать дно. Т.е. тот самый день, когда рынок развернулся. Это возможно только случайно. Т.е. невозможно

- Инвестор должен был вложиться “на всю котлету”. Т.е. не только набраться смелости в самый страшный момент вложиться в фондовый рынок всем, что имеет, но еще и иметь на это кэш. А это проблема. Об этом скажет любой. Так как среднестатистический инвестор добирает на просаживающемся рынке и к моменту дна остается без денег

- Инвестор должен был терпеливо ждать 9 лет. Много видели таких инвесторов? Которые бы не добирали при первой же имеющейся возможности.

В общем, потенциальная доходность российского фондового рынка за 9 лет с момента обвала и до перехая -это довольно условная величина, но она может быть нем полезна.

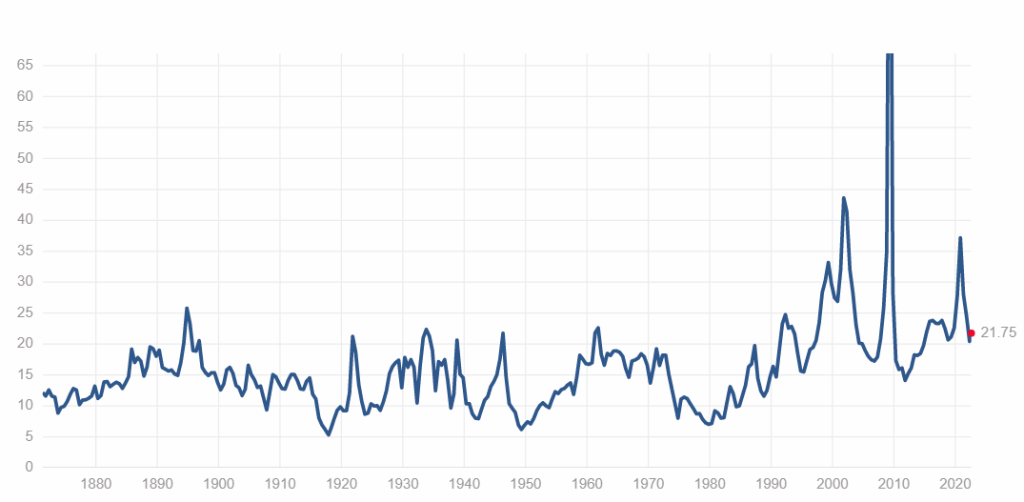

Итак, берем наши 8.8 лет, берем 300% общей доходности и получаем примерно 34% среднегодовой доходности при соблюдении всех вышеперечисленных условий. На самом деле – это фантастика. Так как долгосрочная доходность российского фондового рынка составляет 12-14% годовых на долгом горизонте инвестирования.

Предположим, что инвестор брал не на самом дне, а по 50 дневной средней снизу. И сверху, так же, разгружался по этой же средней. Т.е. за пол года до того, как рынок обвалился и все тарили акции как не в себя, кто-то планомерно разгружал позиции и готовил способы сохранения кэша. Даже в этом случае по моим расчетам долгосрочная доходность была бы выше 25%.

Записал видео по этому посту, посмотреть можно ниже:

В реальности же, среднестатистический максимально дисциплинированный инвестор, который бы делал равномерные покупки несколько раз в месяц, максимально устраняя эффект случайных колебаний рынка, скорее всего, получил бы среднюю цену за период и доходность в районе 14-17% годовых, что, определенно выше среднерыночной и являлось бы прекрасным результатом.

Стоит отметить, что это касалось бы тех инвесторов, которые никогда не инвестировали и начали инвестировать в самом низу цикла финансового кризиса. Те же, кто уже имел открытые позиции, скажем, за несколько лет до финансового кризиса, в зависимости от своей дисциплины и жадности, скорее всего, получили бы указанную доходность на все новы вложения, приведя вложения старые к нулю по году в срок от одного до трех лет. Учитывая дивидендные выплаты и купоны (при стандартно диверсифицированном портфеле), скорее всего, дисциплинированный разумный инвестор имел все шансы выйти на свою привычную среднерыночную доходность в срок ориентировочно 3 года от начала мирового финансового кризиса.

Этот срок мог быть сокращен, если бы инвестор увеличил свои ежемесячные вложения как минимум в тот период, когда рынок находился ниже 200 дневной средней. И планомерно их сокращал бы дополнительные вложения по мере приближения рынка к 200 дневной средней. Таким образом обеспечив дополнительную ликвидность портфеля в момент тотальной распродажи.

Тем не менее, мы говорим про годы на то, чтобы вернуться к обычной доходности портфеля разумного среднестатистического инвестора.

Так что же, пора?

“…Так что же, мы готовы потерпеть” эти несколько лет, сказали бы хором среднестатистические долгосрочные инвесторы, которые измеряют горизонт своего инвестирования сроком не менее 10-15 лет.

И здесь у меня следующий подход.

Во-первых, я не знаю, где дно. Ни малейшего представления об этом не имею. И, скорее всего, никто не знает

Данные изыскания с графиками и замерами нужны, прежде всего, для того, чтобы иметь перед глазами пример, как это бывает. Дело в том, что не для всех очевидно, что после максимальных значений рынки, порой, восстанавливаются годами

В-третьих, если Вы посмотрите на графики, то обратите внимание, что, зачастую, рыки растут безоткатно какое-то время. А многие ли сейчас в позиции? Хотя бы частично? Или есть желание подождать “еще более хороших цен”. Которые могут не случиться

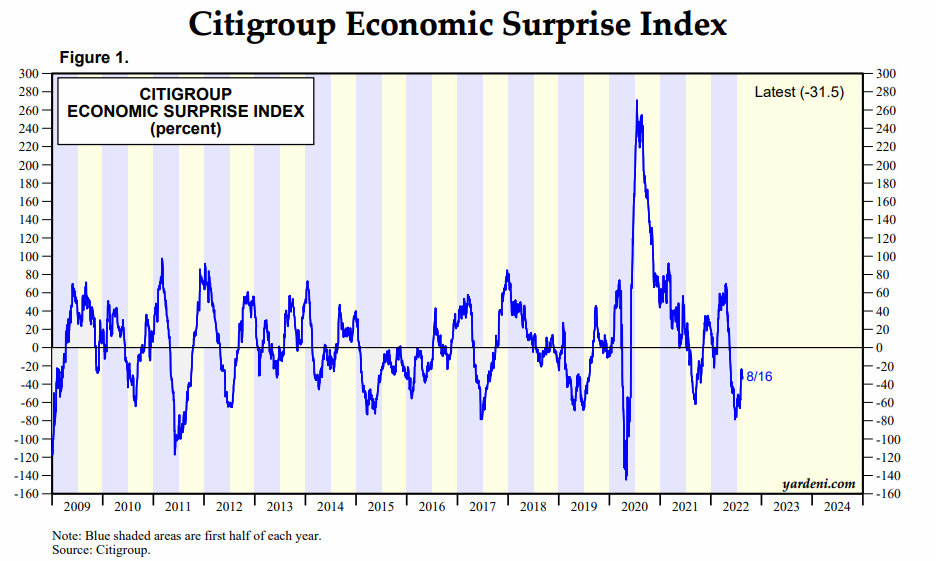

Далее. Чтобы говорить о некоем “дне” в смысле долгосрочных инвестиций, мы же должны опираться на фундаментальные показатели. Т.е. базовые основы для роста благосостояния граждан, прибыльности компаний, для потенциала оздоровления экономик и так далее. Ведь это же все про инвестиции. Не волатильность. Если смотреть на вопрос с точки зрения долгосрочного инвестора, а не спекулянта, нам нужны конкретные причины роста всех перечисленных сфер (потребитель, бизнес, экономики в целом).

Для нового тренда так же нужен консенсус основных игроков о том, что тренд получится, тренд будет здоровым и прибыльным. Рынок – это про деньги, про большие деньги. И им нужны если не гарантии, то, хотя бы, предпосылки для устойчивого долгосрочного роста

Так же важно, чтобы по мере развития тренда не было критических факторов, которые могли бы отменить тренд.

В добавок ко всему, для мощного долгосрочного тренда нужна более менее понятная картина происходящего. Не знание будущего. Это невозможно. Будущее непредсказуемо. Но Вы же знаете склонность делать сценарные анализы всех без исключения финансовых институтов? Так вот, хотя бы какой-то процент данных сценариев должен отвечать долгосрочной инвестиционной стратегии крупных игроков. Иначе все будут ходить вокруг да около озираясь друг на друга.

И вот теперь, надо честно ответить себе на данные вопросы. Есть ли фундаментальные причины для роста фондового рынка по всем вышеперечисленным показателям?

Конечно, у нас, у среднестатистических инвесторов, к коим я себя тоже отношу, нет полноты данных, нет всей картины, нет достаточно информации для того, чтобы построить максимально приближенную к действительности модель. Но у нас есть здравый смысл и элементарная логика. А это, как показывает практика, очень действенные инструменты.

А что, если тренд ложный?

Что если тренд ложный? Т.е. фундаментальные факторы для роста рынков еще не созрели, а спекулянты уже раскачали лодку? К сожалению, такое бывает. К сожалению потому, что для долгосрочного инвестора спекулятивные всплески – это всегда помеха для принятия здравых трезвых решений. Лучше бы их не было, этих всплесков. Но они есть. Они бывают. И в такие моменты на фондовом рынке, как сейчас, у долгосрочного инвестора есть риск очароваться тем или иным спекулятивным движением и сделать преждевременные выводы о состоянии рынка.

Как я сам действую в подобных ситуациях?

Прежде всего важно иметь стратегию и план действий. Если удалось сформировать запас кэша – то важно распределять его в соответствии с установленными лимитами инвестирования в ту или иную отрасль, компанию и так далее. Ведь, зачастую, на волатильном медвежьем рынке в ТГ каналах или различных блогах появляется “масса верняковых инвестиционных идей”, что, так же, может сбить инвестора с толку. Например, он может купить распампленную телеграмерами компанию и застрять в ней надолго, вместо того, чтобы взять актив по тому уровню риска, который предполагает его инвестиционная стратегия.

Во-вторых важно понимать, какие у инвестора долгосрочные инвестиционные цели. Если “срубить на волатильности” – то это к трейдерам. Все же, инвестор, тем более, долгосрочный, ставит перед собой цели на 10-15-20 лет, которые неразрывно связаны с ростом фондового рынка, экономик в целом. И основная задача состоит в избежании критичных рисков, которые бы помешали продолжить инвестирование.

Другими словами, в моменты такие, как сейчас, важно не влезть во что-то нехорошее, что отбило бы желание инвестировать.

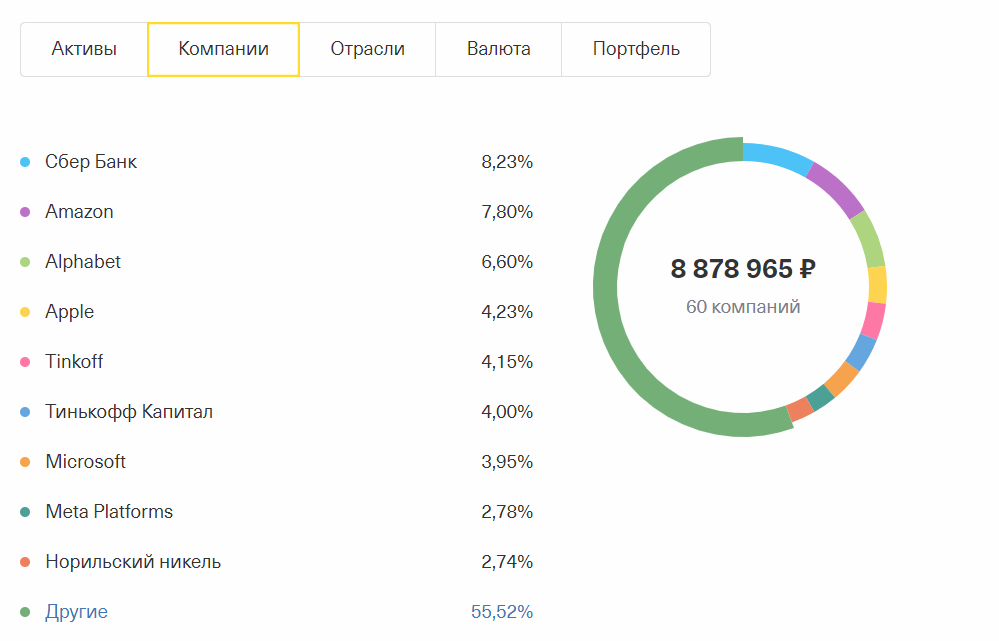

Мой портфель на сегодня

Прямо сейчас мой портфель загружен в лонг на 95%. Текущий статус – просадка в 22%. Да, кризис меня потрепал изрядно. Тем не менее, мне, как я полагаю, удалось распределить свободный кэш достаточно равномерно и подобрать интересующие меня активы.

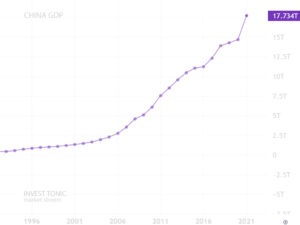

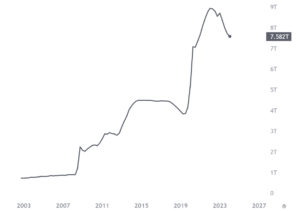

На самом деле, чтобы выйти сейчас в ноль, мне не нужен рост рынка в 20%. По моим расчета, при долларе по 65 мне нужен общий рост рынков порядка 7-8% (российский и глобальный). При курсе доллара в 60р. мне нужно, чтобы рынки отрасли примерно на 10%. При потенциале роста российского рынка до хая в 100% и американского в 12%, китайского в десятки процентов, мне совершенно очевидно, что тот портфель, который у меня сейчас собран, выйдет в плюс по году задолго до перехая по всем основным рынкам.

Более того, если этот процесс растянется, скажем, на год, и я все это время смогу подбирать хорошие компании по хорошим ценам, тот потенциал доходности, который имеется в портфеле при движении к рыночным хаям – раскроется еще больше.

Кто-то смекливый спросит про инфляцию и доходность предыдущих периодов.

Мои расчеты предполагают, что при выходе в ноль по 2022 году я учитываю, что доходность в 25% в 2019 году, в 40% в 2020-м году и 20% по результатам 2021 год – сохранится.

Что касается инфляции, то, на мой взгляд, рыночные котировки ее рано или поздно абсорбируют. Не все компании равномерно. Например, чтобы компании МТС позволили поднять тарифы для соответствия их инфляции нужно, чтобы экономическая обстановка в стране стабилизировалась. Это же касается и других компаний, продажи которых напрямую завязаны на доходы потребителей.

Так нет ли подвоха?

Так нет ли подвоха в текущем росте рынков? И какой мог бы быть ориентир?

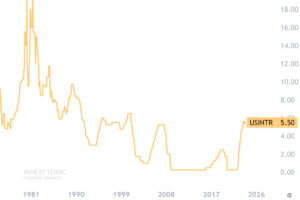

В том то и дело, что подсознательно я считаю: подвох есть. Это и ожидания рецессии, и замедление Китая, и инфляция в США, которая адски высокая, и неважные дела с энергокризисом в Европе, и весь спектр сложностей, с которыми столкнулась российская экономика после февральских вызовов.

Да, у меня есть вопросы к возможности фундаментального роста как глобальных рынков так и нашего, локального.

С другой стороны важно иметь в виду, что высочайшая инфляция, которая наблюдается по всему миру, она делает реальные, дисконтированные на инфляцию цены на биржевые активы, в моменте, еще более привлекательной, так как мы смотрим на цены акций без учета инфляции. Мы просто сравниваем Газпром по 200 сейчас с Газпромом по 200 год назад. Но это разные 200. И так во всем. И вот этот момент имеет скрытый потенциал для роста котировок биржевых активов при наличии внешних позитивов: политических, геополитических, экономических и так далее.

Да, возможно мы стоим на пороге очень глобальных экономических и финансовых изменений. Но деньги и стоимость денег пока что никто не отменял. Поэтому я рассчитываю, что рано или поздно мир вернется к привычной логике существования, где одни страны поставляют в мир ресурсы, другие – сыры, третьи – часы, четвертые – какао. И так далее. И в этой международной синергии найдут свое решение те проблемы, которые возникли в мире сейчас. И это даст по рынку требуемый абсайд.

Тайминг? А кто тут скажет. Это вопрос очень специфичный. Но я предпочитаю держать активы на тот случай, если что-то произойдет быстрее, чем я думаю.

Тем не менее, базовый рассматриваемый мною сценарий – это три года на перехай, возможно, во флэте. Пока что это так.

Берегите депо, инвестируйте с умом!

Олег (Инвест Тоник)

UPD 2023 год, конец июня

Как видно, индекс Московской биржи на конец июня уверенно достиг значения 2800 пунктов. Ралли был спровоцировано Сбером. Потом и другие крупные компании поддержали это движение (Лукойл, например). Запампились и многие низколиквидные компании. Пока что есть вопросы к Газпрому. Он еле шевелится. Новатек и Роснефть так же могли бы быть более активными. Но, инвесторов смущает геополитическая неопределенность. И никого за это ругать нельзя. В ситуации кризиса каждый действует в меру сил, возможностей и способностей.

Подводных камней нет. IMOEX улетает в небо!