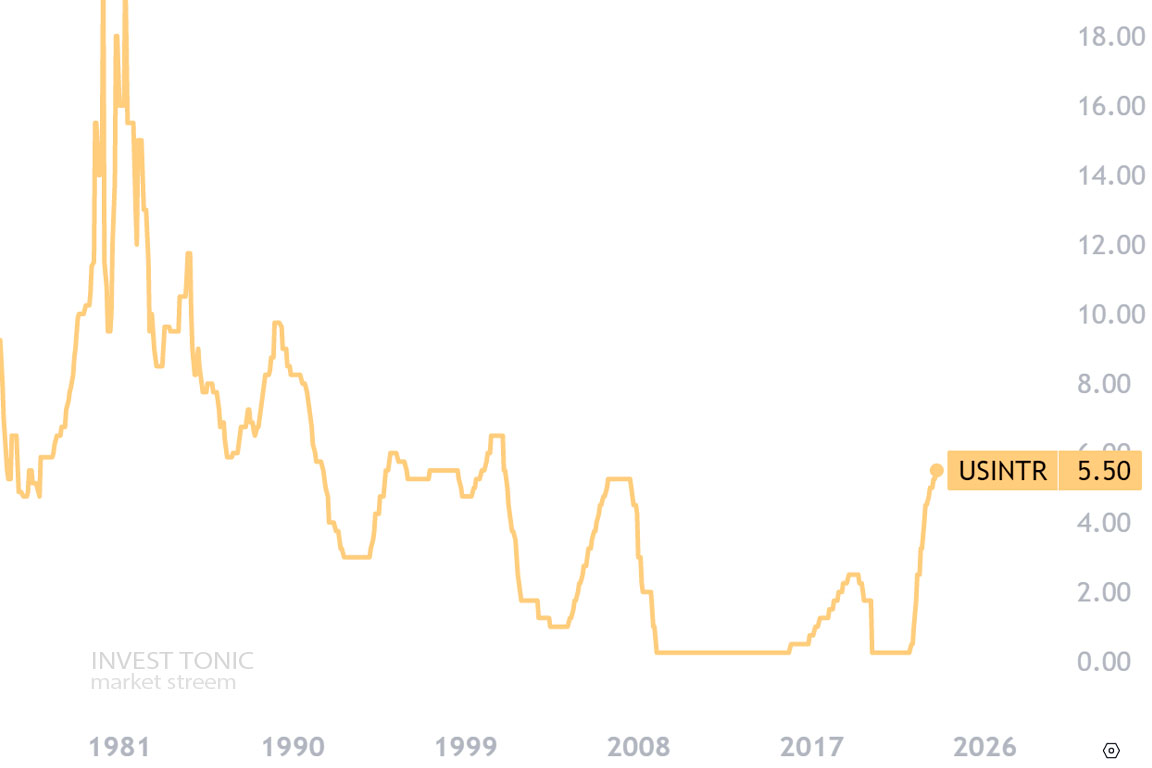

Текущая ставка ФРС составляет 5.25 – 5.5%. Это самый высокий уровень ключевой ставки за предыдущие 22 года. ФРС вынуждено следовала удержанию высокой ставки для обуздания чрезмерной для экономики инфляции, которая, в моменте, подбиралась к двузначным цифрам. Регулятор повышал ставку 11 циклов, прежде чем ставка вышла на плато и замерла на текущем уровне.

Следующее заседание ФРС состоится 20 марта 2024 года. Большая часть рынка считает, что ключевая ставка не претерпит изменений и будет сохранена на уровне 5.25 – 5.5% (примерно 91.5% опрошенных CME экспертов).

В то же время регулятор намекнуло, что ставка может быть снижена в ближайшем будущем и это положит начало нового цикла снижения. В то же время, осторожный подход к оценке результатов по сдерживанию инфляции побудили представителя ФРС сделать несколько оговорок на последнем заседании. В том числе, необходимость “следить за изменениями экономических условий”, которые, как известно, изменчивы и не всегда точно предсказуемы.

Высокие ставки вызывают озабоченность экспертов по поводу судьбы закредитованных компаний и банков. И те и другие страдают от ставки в 5.25%. Для предприятий это означает сложности с роллированием долгов (пролонгировать кредиты необходимо под более высокий процент, что создает давление на финансы компании). Банки же страдают от того, что деньги у многих заморожены в среднесрочных и длинных облигациях, который просели в цене. И, при необходимости выдать клиентам значительные суммы денег банки вынуждены продавать активы в убыток, значительно ухудшая свое финансовое положение. А в некоторых случаях нависает и риск банкротства.

На предыдущем заседании председатель ФРС Пуэлл отметил, что ждет большей уверенности в том, что инфляция в США двигается к целевому уровню в 2%. До этого регулятор намекнул, что в 2024-м году можно было бы ожидать хотя бы 3 цикла снижения ставки.

Планы ФРС на будущее

Сейчас сложно сказать, на каком заседании ФРС перейдет к снижению ставки и насколько устойчивым будет тренд. Однако можно с определенной долей уверенности сказать, что цикл повышения ставки, по всей видимости, закончен. И показатель вышел на плато.

На скриншоте выше показано, что большинство опрошенных на сегодня экспертов считают, что ставка на следующем заседании ФРС будет сохранена на текущем уровне.

Цикл повышения закончен?

Ключевая ставка ФРС находится на текущем уровне с июля 2023 года. Большая часть участников рынка считает, что, несмотря на то, что на следующем заседании регулятор сохранит ставку, есть шанс увидеть как минимум 3 снижения показателя в этом году. Поэтому да, с большой вероятностью можно сказать, что

Справочная информация: роль ФРС

ФРС играет ключевую роль в управлении экономикой США. Одним из ее основных инструментов является влияние на процентные ставки. Этот инструмент позволяет ФРС контролировать инфляцию и стабилизировать экономику.

Причина повышения ставок

Основной причиной повышения процентных ставок ФРС является борьба с инфляцией. Инфляция – это процесс повышения цен на товары и услуги в экономике, который может привести к снижению покупательной способности денег. В условиях высокой инфляции деньги теряют свою стоимость, и потребители и бизнесы сталкиваются с увеличением стоимости жизни и операционных расходов соответственно.

В течение последнего года, несмотря на то, что потребительские цены снижались в течение 12 последовательных месяцев, инфляция все еще оставалась на уровне 3% год к году. Это значительно выше целевого уровня ФРС в 2%. Такой уровень инфляции может негативно сказаться на экономическом росте и стабильности, поскольку он увеличивает стоимость жизни и делает займы дороже для потребителей и бизнеса.

Повышение процентных ставок – это один из способов, которыми центральные банки, такие как ФРС, борются с инфляцией. Повышение ставок делает заемные средства дороже. Это снижает спрос на кредиты и замедляет экономический рост. Это, в свою очередь, помогает снизить инфляцию, поскольку меньший спрос на товары и услуги означает меньшее давление на повышение цен.

В этом контексте решение ФРС о повышении ставок является важным шагом в борьбе с текущим уровнем инфляции.

Влияние на стоимость займов

Повышение ставок ожидается, что увеличит стоимость займов для бизнеса и потребителей. Это может привести к снижению общего спроса на товары, услуги и труд, что, в свою очередь, может замедлить экономический рост. Мы уже видели неблагоприятные последствия высоких ставок, которые проявились в банковской сфере. Не исключено, что система может дать трещину в следующий раз и в других отраслях. Это может произойти, если ключевая ставка задержится на высоком уровне длительное время.

Влияние на финансовые рынки

Рост процентных ставок может повлиять на различные финансовые рынки. Это может привести к изменениям на рынке акций и облигаций, а также к изменениям в структуре займов, включая кредитные карты и займы. Удорожание денег повышает себестоимость инвестирования и требуемую доходность. Поэтому рынка растут на дешевых деньгах и корректируются на дорогих. На сегодня деньги остаются дорогими.

Влияние на ипотечные ставки и другие потребительские кредиты

Действия ФРС могут привести к повышению ипотечных ставок и других потребительских кредитов. Это может сделать заемные средства менее доступными для потребителей, что, в свою очередь, может замедлить рост экономики. Возможно, ФРС этого и добивается, чтобы привести инфляцию к таргету в 2%

Ставка ФРС, безусловно, влияет и на рынок труда. Но, в настоящее время нет данных, что это влияние негативно с учетом текущего уровня ключа.

Дополнительную информацию по теме можно посмотреть в статьях “Ключевая ставка ЦБ” и “Что такое ставка ФРС“.

Ставка растет, а рынок не падает. Странно.

Ничего удивительного. Вспомните финансовый кризис 2008 года. Тогда был лаг временной между остановкой цикла повышения ставок и падением рынка. Примерно 6 месяцев.

Упадет значит еще? Про американский рынок вопрос, если что.

Да, про заокеанский рынок речь. Никто не знает, упадет рынок или вырастет. Мы можем говорить лишь про тренды. И заглядывать в историю, смотреть, как это было раньше. И пытаться примерить эти сценарии на будущее. Понимая, что будущее непредсказуемое. Да, действительно, в прошлый раз американский рынок в финансовый кризис 2008 года ушел вниз через пол года после того, как ФРС прекратила повышать ставки. Будет ли так в этот раз? Обвалится ли СНП 500 через пол года после того, как ставки прекратят повышать? Да кто-э скажет. Может да, может нет. Но этот опыт стоит учитывать. Понимая, что в этот раз все в рынке может быть по другому.

А Вы как оцениваете, повторится ситуация? Не всегда повторяется. Что было то было, сейчас по другому может быть.

Ситуация не всегда повторяется, да. Если что-то произошло в фондовом рынке в прошлом, совершенно не факт, что аналогично будет развиваться ситуация в будущем. Эту фразу, кстати, обязаны продавцы разных финансовых услуг произносить, когда что-то инвесторам втюхивают. Ну да ладно. Текущая ситуация по СиПи – это легкая коррекция. В ТГ у нас обсуждали, что сформирована поддержка. Локальное дно. Пробъем вниз – идем ниже. Отобъемся – выше идем. А там посмотрим. Рецессия пока не отменяется, хотя не факт, что она будет жесткая. Что касается того, будет ли по СиПи как в прошлый кризис, т.е. обвал через пол года года после остановки в снижении ставки (ключа)? Да не знаю. Никто не знает. Не факт, что повторится. Хотя рынок, наверное, этот паттерн помнит. Посмотрим.

Многие боятся, что ФРС и дальше ставку будет повышать. Напуганный инвестор обычно же продает?

Напуганный инвестор обычно продает в убыток. Я бы так сказал. Сложно сказать, будет ли ФРС дальше повышать ставку. Поскольку у них там много зомбаков закредитованных. Которым будет сложно перекредитовываться под более высокую ставку и при этом оставаться на плаву.

Когда ставка в рост, акции должны падать. Так уже было. Почему тогда сейчас не падает американские акции?

Американские акции падают или растут по разным основаниям. Возможно, в постковидные времена в экономику было закачано слишком много денег. Возможно, ликвидности слишком много. Ее просто девать некуда. И деньги идут в акции.

У них и сейчас денег много. Качают тоннами. А смягчают по чуть чуть 😀

В том числе поэтому СНП растет.

Ставку не повышают больше. Остановились. Это тоже благотворно влияет на рост.

Хотят слухи, что на 0.25 еще повысят ключ за океаном. Возможно, последнее будет повышение. Потом пол года флэт. И с лета следующего года будет снижение ставки. Но не факт ))

Рецессия до добра не даведет нормальную экономику.

Для любой экономики рецессия – это не очень хорошая история. Другое дело, что причины любых рецессий – они в той модели экономики, которая сейчас доминирует. Мы – общество потребления (глобально, вся Планета). Все заточено на экономический рост и увеличение этого потребления. Естественно, экономика перегревается. Рецессионные процессы позволяют перезагрузить экономический тренд.Т.е. в рыночной экономике рецессия время от времени – это норма.

Про это и речь. Люди меньше покупают, заводы меньше производят. Всего меньше по всей цепи. Только рынки в рост 😅

Думаю тоже, еще не время. Не созрели на падение они. Оптимисты сейчас. Думают, преодолели рецессию.

Все эти разговоры про рецессию в США могут быть частью глобальной информационной игры, чтобы формировать спрос на акции. Управлять этим спросом.

А это не нарушает какие-то их там законы. На манипуляцию похоже.

Оптимисты всегда так думают. Вопрос в том, есть ли реальные предпосылки для мировой рецессии. На мой взгляд – есть такие предпосылки. И, пока что, рано лонгистам расслабляться.

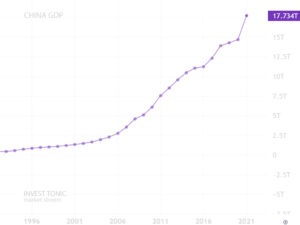

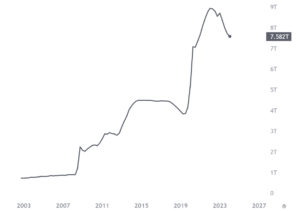

Так и в Европе же уже рецессия, и Китай хочет замедлится. Америку тоже достанет. Они выгодней немного смотрятся, ведь доллар всему миру свой пропихивают. Распределяют на всех свои беды.

Еще не рецессия в Европе: ставка новая отыграет, которую повысили, и начнется.

На Германию гляньте, там уже PMI и все прочее вниз полетело.

Все верно: кольцо сжимается 🤔 Я так понимаю, сейчас нет в рынке аналитиков, которые считают, что рецессии не будет. Есть варианты о том, насколько жесткой будет мировая рецессия и какие регионы мира пострадают наиболее сильно.

Вот все удивятся, если она будет, или будет незначительна. Может поэтому и не падает S&P?

Американский индекс может не падает, потому что не все продали еще кто хотел. Если рецессии быть, то надо разгрузиться. А кто надо еще не продал. Вот и тянут, пока не продадут все. Если прав окажусь, слив будет очень сильный.

Смотрел, падают мелкие и средние компании американских индексов. Растут фаанги, 7 сильнейших. Они дают рост рынку. И кто-то растет, кто-то падает, у них все по разному очень сейчас. Ставку если еще больше поднимут, как знать, и упасть может S&P

Интересно выходит, рынок растет за счет крупных, а бизнесы поменьше в распродаже? Перелитие в крупняк? Так может покупать тогда Ндвидиу и Майрософт с Гуглом?

СНП не падает, как мне кажется, так как народ пока не спешит в облигации. И доходность по десятилеткам в США свыше 5 % именно об этом говорит.