Net income или чистая прибыль – это прибыль бизнеса, которая остается после того, как мы убираем все расходы, затраты, налоги.

Введение

Привет, друзья! Если вы интересуетесь инвестициями, то наверняка сталкивались с таким понятием, как чистая прибыль или Net income. Этот показатель очень важен для анализа финансового состояния компании и принятия решений об инвестировании. В этой статье мы рассмотрим, что такое Net Income, как его вычислить, а также как использовать его для принятия решений об инвестировании.

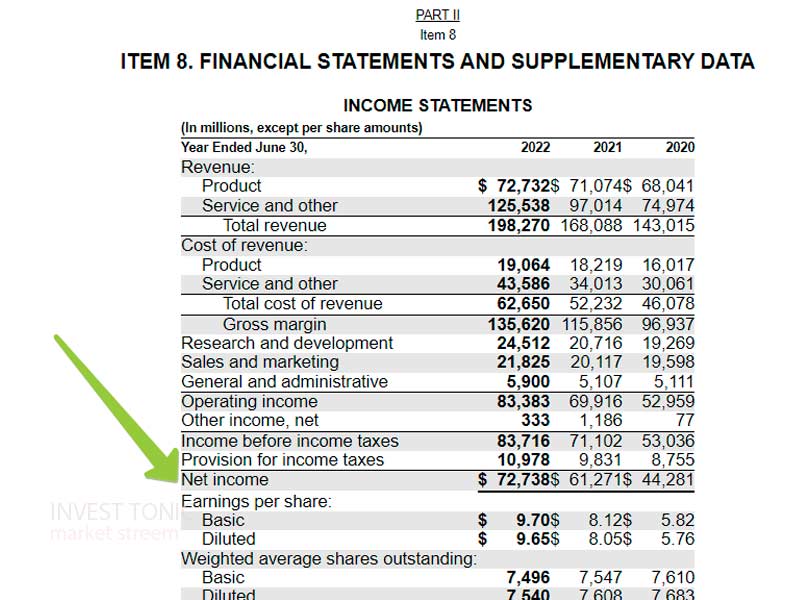

Но прежде несколько слов о том, в каком месте изучения отчетности компаний мы находимся. Раздел “Отчетность” блога Инвест Тоник устроен таким образом, что мы двигаемся от простого к сложному. Сначала в компанию приходят деньги в виде выручки. Это первая строка отчета о прибылях и убытках. А дальше мы с Вами двигаемся по этому отчету от выручки к чистой прибыли, сверху вниз.

Мы двигались с вами через “грязную” или валовую прибыль, дошли до прибыли от операционной деятельности. И, наконец, мы с Вами готовы очистить операционную прибыль от всего лишнего и получить прибыль чистую. Возможно сегодня Вы узнаете что-то новое и полезное, что непременно поможет Вам инвестировать более осознанно. Ведь именно это основная идея блога (и портфеля) Инвест Тоник: фокус на осознанных инвестициях. Поехали!

Что такое чистая прибыль

Net Income (чистая прибыль) в отчете о прибылях и убытках – это прибыль компании, которая получается после вычета всех затрат. Это ключевой финансовый показатель, который указывает на общую рентабельность компании.

Чистая прибыль является важнейшим показателем для инвесторов. Ведь она отражает финансовое состояние компании, ее способность генерировать прибыль.

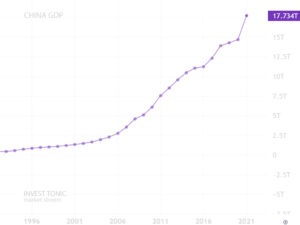

Если выручка компании это, по сути, ее рынок, т.е. количество денег, которое бизнес может привлечь через продажу своих товаров и услуг, потенциал компании. Прибыль, в соотношении с выручкой – это то, насколько компания способна перерабатывать (через свою деятельность) выручку в чистые деньги. А деньги для компании – это и возможность продолжать свою деятельность, и возможность расширяться, завоевывать новые рынки, создавать отличные продукты. Радовать инвесторов дивидендами и ростом котировок.

Поэтому значение чистой прибыли и для бизнеса, и для экономики в целом, и для обычного инвестора-физика, в честности, переоценить сложно.

Как посчитать Net Income?

Чтобы посчитать Net Income, необходимо от выручки компании вычесть все расходы компании, которые подлежат вычету. Формула выглядит следующим образом:

- Net Income = Выручка – Расходы – Налоги – Проценты по заемным средствам

Пример расчета Net Income

Предположим, что у компании была выручка в размере 1 миллиона рублей, расходы – 500 тысяч рублей, налоги – 100 тысяч рублей и проценты по заемным средствам – 50 тысяч рублей. Тогда Net Income будет равен:

Net Income = 1 000 000 – 500 000 – 100 000 – 50 000 = 350 000 рублей

Гениально и просто. И да, здесь нет ничего сложного. Если у нас такие простые переменные. Конечно, бухгалтера компаний со мной не согласятся. И они проделывают колоссальную работу, чтобы мы с Вами получили это значение в строке отчетности. Но мы не бухгалтера. И даже не финансовые аналитики или, тем более, аудиторы. Мы инвесторы, которые принимают инвестиционные решения в виде покупки, удерживания и продажи биржевых активов. Поэтому берем все готовенькое и уже посчитанное и двигаемся дальше.

Зачем нужен показатель чистая прибыль

Итак, первый и главный вопрос, на который мы, как инвесторы должны ответить – теперь предельно ясен. Чистая прибыль нужна нам для того, чтобы понять, тот бизнес, который перед нами, та компания, которую мы хотим добавить в портфель, она прибыльна или нет? Она вообще зарабатывает деньги? Планирует ли она их зарабатывать в дальнейшем?

Это очень важный вопрос. Он кажется проще, чем есть. Ведь в эпоху инвестирования в 20-е многие молодые инвесторы столкнулись с уникальным явлением: инвестирование в компании без прибыли. А, в некоторых случаях, даже без выручки. Мы имеем в виду стартапы, такой формат инвестирования как IPO, где на рынок часто выходят компании без прибыли, инвестирования в перспективные технологии, например, биотехи.

Самым ярким примером тренда можно считать фонды Кэти Вуд, которые сконцентрированы на “подрывных инновациях”. Имеется в виду то, что это такого рода компании, которые своими продуктами уничтожают уже действующие бизнесы и занимают их место.

Тем не менее, 2023-й год показал, что компании без прибыли и, тем более, без выручки – это хороший способ потерять абсолютно все деньги, либо сократить своей депозит на 80-90 процентов. Чудеса если и бывают, то редко. Большая часть компаний без прибыли так никогда на нее не выходит. Такие компании либо съедают более крупные игроки, либо они растворяются в мире бесконечного соревнования стартапов за выживание.

Поэтому первое и самое важное значение прибыли в том, чтобы показать, действительно ли перед нами полноценный бизнес, который зарабатывает и может себе позволить тратить на развитие и выплату дивидендов.

Как использовать Net Income для инвестирования?

При выборе компаний для инвестирования, важно подходить к этому процессу осознанно. И мы в нашем блоге и группе долгосрочных инвесторов LONG2040 знаем это не понаслышке. Одним из способов осознанного инвестирования является наличие у инвестора системы оценки и отбора компаний в портфель. Для этого мы создали в нашем блоге раздел инструменты анализа. Одним из таких инструментов является оценка фундаментальных показателей. А одним из таких показателей – чистая прибыль. Поэтому смотрим ее, вертим со всех сторон, разбираемся во всех тонкостях!

Итак, что же показывает чистая прибыль инвестору. Идем по порядку.

- Оценка прибыльности. Чистая прибыль позволяет оценить эффективность компании в превращении доходов в прибыль. Высокая чистая прибыль может указывать на успешность бизнеса и хороший потенциал для роста, развития.

- Расчет коэффициентов. С помощью чистой прибыли можно считать финансовые коэффициенты, такие как коэффициент цена/прибыль (P/E ratio), коэффициент рентабельности активов (ROA) и коэффициент рентабельности собственного капитала (ROE). Эти коэффициенты помогут вам сравнивать компании. Помогут определить, какие из них являются наиболее привлекательными в портфель.

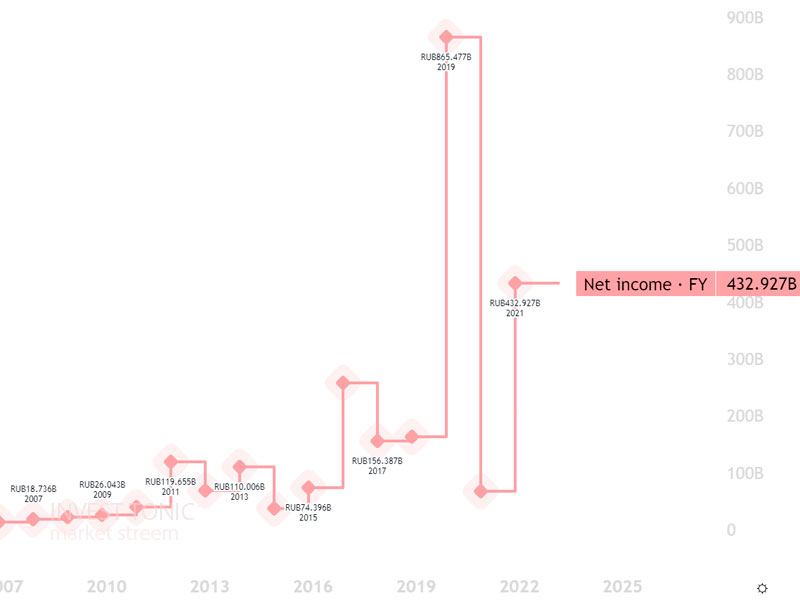

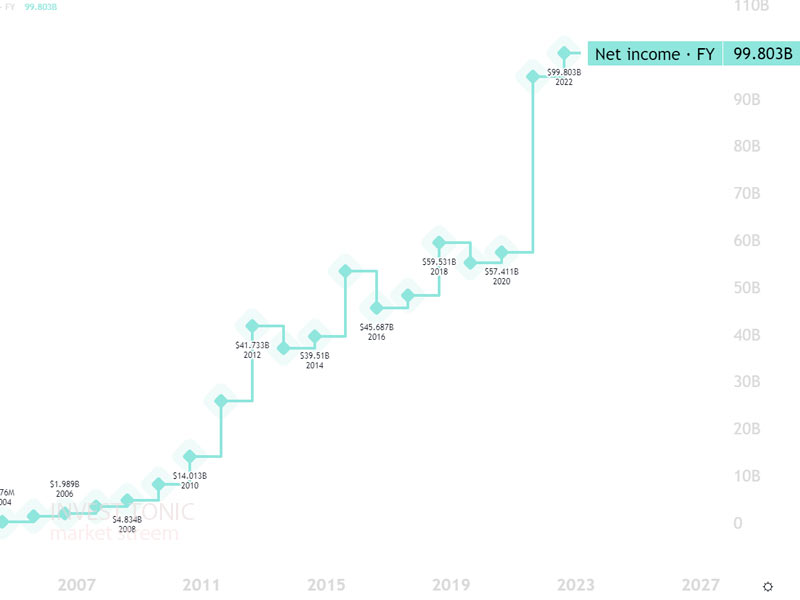

- Анализ роста прибыли. Оценка изменения чистой прибыли компании на протяжении нескольких лет может поможет определить тенденции. И прикинуть будущие тренды, что немаловажно. Стабильный рост чистой прибыли говорит: компания надежна, ребята, с компанией все в порядке. Даже если впереди экономические или геополитические трэшаки, чистая прибыль позволяет формировать устойчивые основания для того, чтобы с трудностями справиться!

- Выплата дивидендов. Net Income также имеет значение для инвесторов, которые заинтересованы в получении дивидендов. Компании с хорошим уровнем чистой прибыли стабильно платят. Они платят, ребята. Это важно. Дивы не платят в кредит. Хотя, есть, конечно, истории, в том числе и на российском рынке. Но, базово, прибыльные компании потому и прибыльны, что им не нужно искать возможности для развития и дивидендов. У них эти возможности есть.

- Оценка риска. Net Income может помочь инвесторам определить уровень риска, связанный с инвестициями в определенную компанию. Компании с низкой или отрицательной чистой прибылью – это риск. Если компания не зарабатывает – не факт, что она в будущем будет зарабатывать. Один из интереснейших кейсов – это компания Озон, которая больше 10 лет была убыточной. И инвесторы сильно сомневаются, сможет ли она быть прибыльной. Хотя 2021-2023 годы многое изменили. Но кейс остается кейсом. Наоборот, компании с высокой чистой прибылью более надежны. Риск по ним меньше.

- Сравнение с отраслью. Сравниваем показатели компании с показателями по отрасли может помочь и определяем, насколько хорошо компания справляется с конкуренцией. Если чистая прибыль компании выше среднего значения по отрасли, это может указывать на сильное конкурентное преимущество. Ну и про потенциал роста не забываем.

- Комплексный анализ. Чистую прибыль не следует рассматривать изолированно от других финансовых показателей. Инвесторы должны проводить комплексный анализ, рассматривая другие аспекты финансового состояния бизнеса. Смотрим оборотку, обязательства, денежные потоки и так далее.

Как использовать чистую прибыль в инвестиционной стратегии?

Показатель может быть полезен для формирования инвестиционной стратегии. Например, если вы предпочитаете инвестировать в компании, у которых высокий уровень чистой прибыли и устойчивые финансовые показатели, вы можете сосредоточить свои инвестиции на таких компаниях. Это наиболее безопасный способ отбора компаний в портфель.

В то же время, опытные инвесторы могут применять более рисковые стратегии, предполагающие (в лучшем случае) и более высокую доходность. Речь идет про компании, у которых пока что нет чистой прибыли, либо ее значения не очень впечатляют (например, слишком высокое значение мультипликатора P/E). Инвестирование в такие компании налагает на инвестора повышенную ответственность. Другими словами, нужно знать отрасль, компанию и более внимательно смотреть на ее бизнес, прежде чем добавить ее в портфель. В то же время, наличие более высокого риска не означает, что от этих стратегий стоит отворачиваться. Просто всему свое время.

Одним из способов диверсификации портфеля является диверсификация по маржинальности чистой прибыли. Например, Вы можете держать 40% компаний, у которых чистая прибыль выше среднеотраслевого значения. 40% компаний у которых это значение в пределах некоторого отклонения от среднеотраслевых показателей. И 20% портфеля можно распределить на бизнесы с потенциалом. Важно. Речь идет только про лимиты на акции. Например, если у Вас портфель 16 миллионов рублей и примерно 20% занимают облигации, а 10% фонды, то Вы распределяете среди акций оставшиеся 11,2 миллиона рублей, из которых 20% могут быть алоцированы в компании с потенциалом.

Чистая прибыль. Преимущества и недостатки показателя

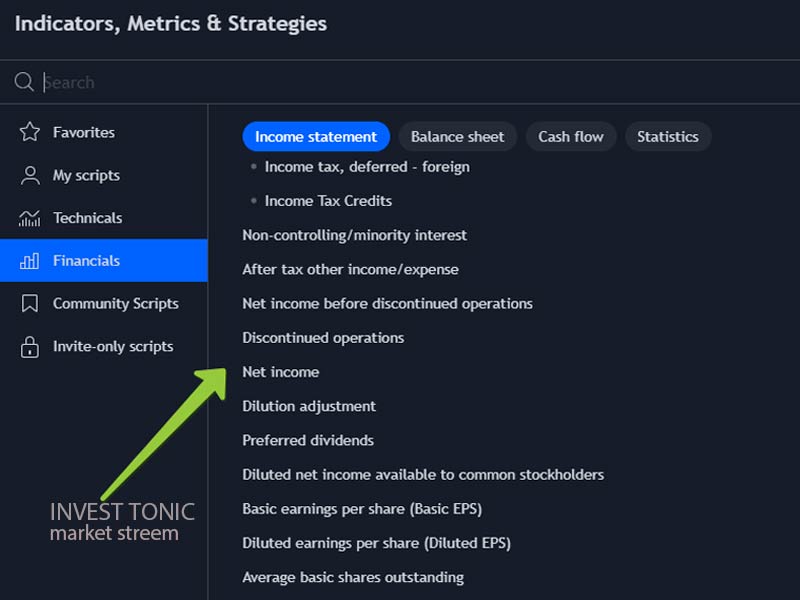

На скрине выше раздел отчетность в аналитическом терминале Трейдинг Вью, который я использую для построения графиков по фундаментальным показателям компаний. Полный обзор аналитического терминала доступен по этой ссылке.

Одним из главных преимуществ Net Income является то, что он отражает прибыльность компании и ее способность генерировать доход. Для нас, инвесторов, это крайне важно.

Однако, есть и недостатки использования показателя. Например, чистая прибыль может быть искажена из-за особенностей налогообложения или других факторов. В том числе, и различных неправомерных действий со стороны компаний. Это может вводить инвесторов в заблуждение. Кроме того, высокий уровень чистой прибыли не всегда означает, что компания успешна и стабильна. Здесь важно смотреть, какой ценой достигается высокий показатель прибыльности? Возможно компания слишком быстро растет и набрала кредитов, возможно ходит по тонкому льду в борьбе с конкурентами, возможно жертвует развитием или исследованиями, не вкладываясь в новые продукты. Может компания простои жадина и не платит дивиденды. А еще и байбейки не проводит. В общем, есть нюансы. Как всегда в инвестировании.

Давайте перечислим некоторые основные сложности, связанные с показателем чистая прибыль.

- Нестабильность: Чистая прибыль может быть подвержена значительным колебаниям из-за временных факторов, таких как сезонность, экономические циклы или разовые события (например, продажа активов). Это может затруднить прогнозирование будущей прибыльности компании на основе прошлого.

- Манипуляции. Компании могут использовать различные бухгалтерские приемы для управления своей чистой прибылью, например, выборочное учетное признание доходов или расходов. Это может привести к искажению данных на выходе.

- Ограниченная информативность. Чистая прибыль не учитывает множество других важных аспектов финансовой деятельности компании. Например, потоки денежных средств, долгосрочные обязательства или же структуру финансирования деятельности.

- Сравнительный анализ. Сравнение чистой прибыли между компаниями разных отраслей или рыночных сегментов может быть затруднено из-за различий в системах учета прибыли. Отраслевые нормы тоже добавят разночтений. Кроме того, компании разного размера могут иметь разные показатели чистой прибыли.

- Влияние инфляции. Чистая прибыль не учитывает влияние инфляции на стоимость активов и обязательств компании. Это может привести к переоценке реальной эффективности бизнеса. Особенно вследствие инфляционных шоков. И в России и в других странах 2022й год ознаменовался высокими уровнями инфляции. Бизнесы будут переоценены. Их чистая прибыль тоже. Более того, ситуация продолжает оставаться напряженной и неопределенной и в 2023-м году.

Советы новичкам по использованию Net Income

Для новичков, которые только начинают интересоваться инвестированием, или же решили подойти к осознанному инвестированию (а это, иногда не на второй или даже не на третий год происходи) важно помнить, что чистая прибыль – это всего лишь один из факторов оценки. Пусть даже он один из самых важных. Но мудрость заключается в комплексном подходе к оценке компаний и отбору их в портфель.

Первый и главный совет. Нет прибыли – обходим стороной. Для того, чтобы инвестировать в компании с потенциалом – нужен опыт. А у новых инвесторов его нет. Сколько нужно опыта? Всем по разному. Год, два, три. Как пойдет. Обходите компании без прибыли стороной, что бы кто вокруг не говорил.

Во-вторых, используйте чистую прибыль в контексте. Рассматривайте выручку, маржинальность, долгосрочные обязательства, посмотрите коэффициенты и так далее. Это позволит получить более полное представление о финансовом состоянии бизнеса.

Далее. Сравнивайте компании внутри одной и той же отрасли или рыночного сегмента. Это позволит определить место компании в отрасли и среди конкурентов.

Анализируйте тренды. Обязательно оценивайте динамику чистой прибыли компаний за последние несколько лет, чтобы определить тенденции. Растет ли чистая прибыль. Хорошая ли динамика роста. Поиск компаний с устойчивым и растущим уровнем чистой прибыли может указывать на их успешную деятельность и потенциал для долгосрочного роста. Однако, следует быть осторожным с компаниями, чья чистая прибыль растет быстрее, чем выручка. Это может быть следствием либо рыночного хайпа. Либо же манипуляций.

Чистая прибыль: выводы

Сегодня мы разобрали с Вами наиважнейший показатель в оценке деятельности любой компании. Исследование чистой прибыли, ее динамики, сравнения с конкурентами, с отраслью и рынком в целом может дать инвестору очень многое! Даже больше, чем Вы можете себе представить! Это действительно чудесный параметр. И если Вы рассмотрите его со всех сторон, то, поверьте, очень многое узнаете про компанию.

В то же время, переоценивать чистую прибыль не стоит. Это лишь один из показателей, необходимых для комплексной оценки того, что представляет из себя бизнес, в который Вы собираетесь инвестировать.

Надеюсь, эта статья помогла вам лучше понять, что такое Net Income и как использовать этот показатель для инвестирования. Оставайтесь с нами. В блоге будет еще много интересных и полезных статей!

Список вопросов для закрепления темы

Несколько вопросов для повторения. Ответили правильно – хорошо. Не получилось? Перечитайте статью еще раз! Иногда нужно время, чтобы во всем разобраться.

Простые вопросы:

- Что такое Net Income и как вычисляется этот показатель.

- Для чего аналитики используют чистую прибыль

- Как использовать чистую прибыль при принятии инвестиционных решений?

- Какие еще факторы помимо чистой прибыли необходимо учитывать при принятии инвестиционных решений?

- Какой может быть риск при использовании только показателя Net Income для принятия решений об инвестировании?

Вопросы посложней:

- В чем разница между Net Income и EBITDA, и какой из них лучше использовать при анализе финансового состояния компании?

- Как налоговые изменения могут повлиять на показатель и как это может повлиять на инвестиционные решения?

- Как можно использовать показатель в качестве инструмента для оценки финансовой стабильности компании?

- Как изменение процентных ставок может повлиять на показатель Net Income и как это может повлиять на инвестиционные решения?

- Как показатель чистая прибыль может быть искажен из-за различных методов учета расходов и как это может повлиять на анализ финансового состояния компании?

Список литературы для глубокого изучения вопроса

Для тех, кому не хватает информации и кто хочет глубже разобраться в понятии “чистая прибыль” мы подобрали несколько книжек, которые могут быть полезными.

- “The Intelligent Investor” Бенджамина Грэхема – это классическая книга, которая описывает основы инвестирования и методы анализа финансового состояния компаний. ЧИТАТЬ ОБЗОР

- “Security Analysis” Бенджамина Грэхема и Дэвида Додда – это книга, которая описывает основы анализа ценных бумаг и методы оценки инвестиционных возможностей. ЧИТАТЬ ОБЗОР

- “Financial Statement Analysis” Мэри Джонсон – это учебник, который дает подробный обзор методов анализа финансовых отчетов и финансовых показателей.

- “Accounting Made Simple” Майкл Пайпс – это книга для начинающих, которая объясняет основы бухгалтерского учета.

- “Valuation: Measuring and Managing the Value of Companies” Маккинси и Компания – это книга, которая описывает методы оценки стоимости компаний.